Prestito vitalizio ipotecario

Che cos'è il prestito vitalizio ipotecario?

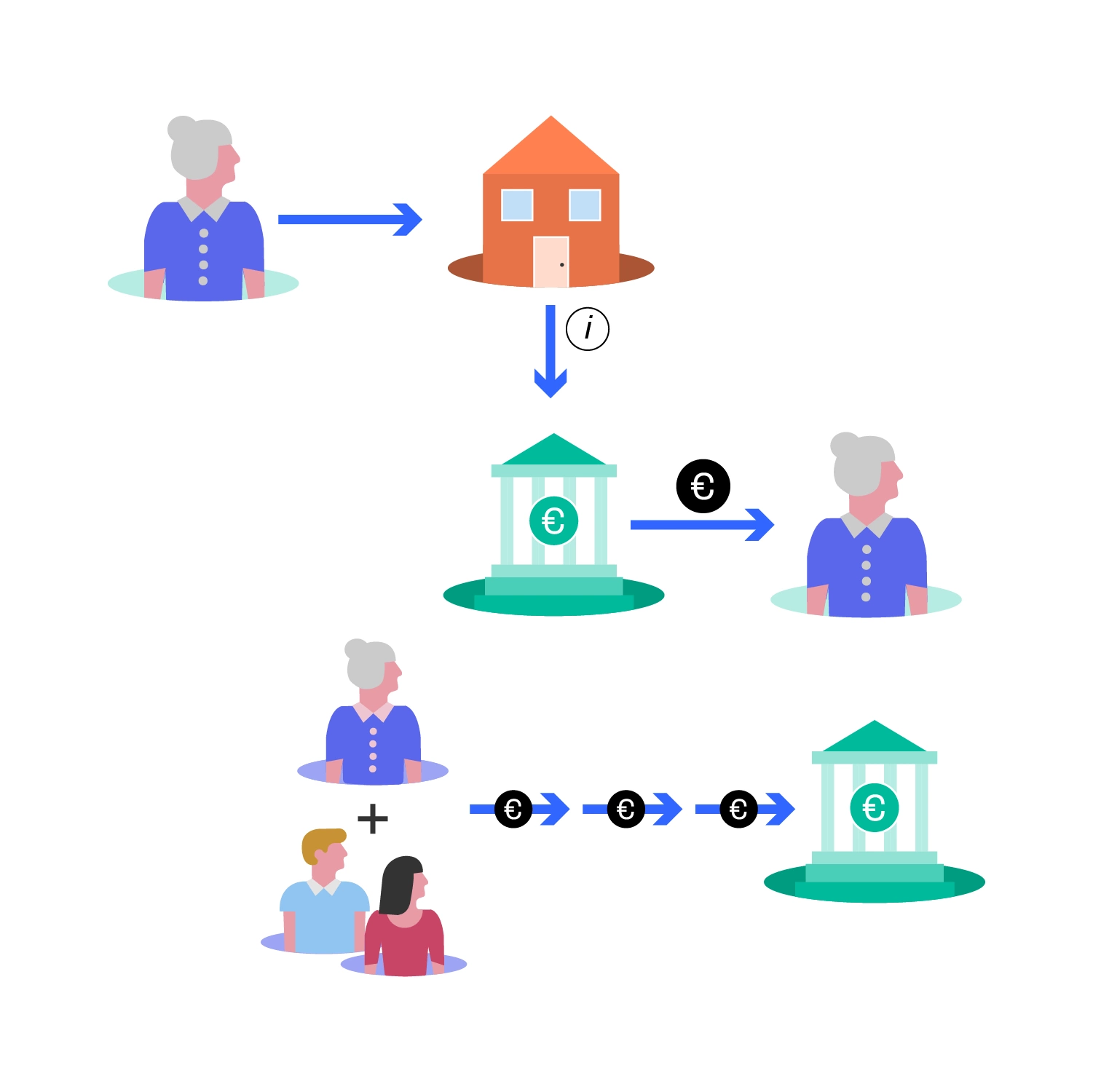

Il prestito vitalizio ipotecario è un finanziamento a medio/lungo termine riservato a chi ha più di 60 anni, garantito da ipoteca di primo grado su un immobile residenziale, la cui durata, in generale, coincide con la vita del sottoscrittore o, in caso di prestito cointestato dipende dalla permanenza in vita del coniuge più longevo. L’immobile su cui è iscritta l’ipoteca deve essere assicurato contro i danni causati da incendio, scoppio e fulmine per tutta la durata del finanziamento. Questa forma di finanziamento rappresenta una valida alternativa alla vendita della nuda proprietà poiché consente a chi lo sottoscrive di continuare ad abitare nell’immobile senza perderne la proprietà. Viene infatti lasciata agli eredi la facoltà di decidere come rimborsare il prestito e di conseguenza cosa fare dell’immobile dato in garanzia. Il finanziamento può essere erogato solo dopo valutazione da parte della banca e in funzione della propria politica di credito. La legge prevede la facoltà, per il soggetto finanziato, di concordare con la banca il pagamento dei soli interessi nel corso della vita del finanziamento, evitando la capitalizzazione annuale; il capitale viene invece rimborsato a scadenza. La somma massima che puoi chiedere e ottenere è di 350mila euro1.

Il prestito vitalizio ipotecario è un finanziamento garantito da ipoteca di primo grado su un immobile residenziale. Il rimborso deve essere effettuato dal contraente o, in caso di morte del contraente, dagli eredi

Per richiedere un prestito personale devi rivolgerti a una banca o a una società finanziaria autorizzata. Una volta ottenuto il prestito personale, la cifra che richiedi deve essere restituita tramite uno specifico piano di ammortamento (o rimborso) a rate di breve, medio o lungo termine

Come funziona il prestito vitalizio ipotecario?

Per richiedere un prestito vitalizio ipotecario devi rivolgerti a una banca o a una società finanziaria autorizzata, che a sua volta può servirsi di intermediari del credito, cioè agenti in attività finanziaria e mediatori creditizi iscritti negli Elenchi OAM (Organismo degli Agenti e dei Mediatori).

L’importo che puoi ottenere cambia a seconda del valore dell’immobile, stabilito da un perito, e di quanti anni hai. Più sei anziano, più la cifra sale.

Il rimborso deve essere effettuato dal contraente al verificarsi di uno degli eventi indicati nella normativa o, nel caso di morte del contraente, dagli eredi.

Tra gli eventi contemplati dalla normativa, al verificarsi dei quali la banca può chiedere il rimborso al soggetto finanziato, vi è ad esempio il trasferimento, in tutto o in parte, della proprietà o di altri diritti reali o di godimento sull’immobile dato in garanzia o il compimento di atti che ne riducano significativamente il valore, inclusa la costituzione di diritti reali di garanzia in favore di terzi che vadano a gravare sull’immobile.

Puoi scegliere di restituire l’importo che hai ottenuto mediante:

- Rimborso integrale senza capitalizzazione. Mentre sei ancora in vita restituisci solo gli interessi e le spese. I tuoi eredi dovranno rimborsare invece il capitale.

- Rimborso integrale con capitalizzazione. Entro 12 mesi i tuoi eredi devono rimborsare interessi, spese e capitale.

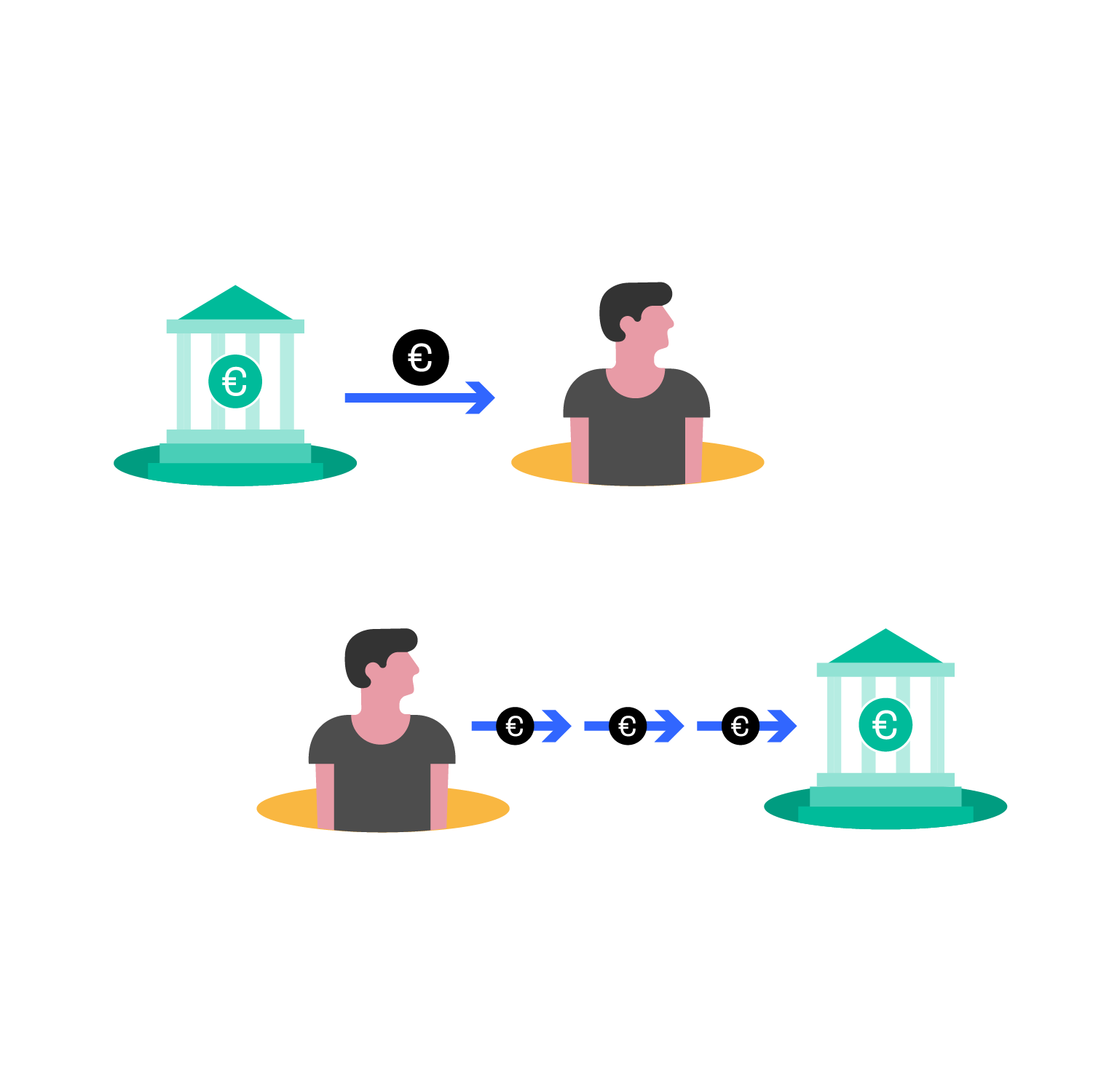

I tuoi eredi possono decidere di:

- pagare il debito entro 12 mesi dalla morte del soggetto finanziato

- far vendere l’immobile a prezzi di mercato dall’istituto di credito, che copre il debito con il ricavato lasciando agli eredi la somma restante.

A chi è rivolto un prestito vitalizio ipotecario?

Puoi richiedere e ottenere un prestito vitalizio ipotecario se hai compiuto più di 60 anni e sei proprietario di un immobile residenziale che non risulta già ipotecato. Inoltre devi essere residente nell’immobile stesso e se sei coniugato o convivi da almeno 5 anni con un’altra persona che ha più di 60 anni ed entrambi risiedete nell’immobile, il contratto deve essere sottoscritto da entrambi, anche se sei solo tu il proprietario, purché i requisiti di età previsti dalla legge (età minima 60 anni) siano posseduti da entrambi i sottoscrittori.

Quali costi e tassi di interesse ha un prestito vitalizio?

Il prestito vitalizio prevede dei costi, che possono variare in funzione dell’importo richiesto e della durata del credito. Prima di sottoscrivere un contratto consulta la Documentazione di trasparenza pubblicata dall’Istituto Finanziatore per avere una visione chiara e dettagliata dei costi del credito. A titolo esemplificativo, non esaustivo, le principali voci di costo sono:

- il tasso di interesse applicato TAN (Tasso Annuo Nominale)

- le spese iniziali, come quelle di istruttoria se previste o della perizia.

- le spese delle comunicazioni di legge

- l’imposta sostitutiva

- le spese assicurative che proteggono l’immobile ipotecato. Ricordati che per il prestito vitalizio è obbligatorio sottoscrivere la polizza casa scoppio e incendio.

Alcune commissioni e spese possono essere fisse, a prescindere dalla somma che richiedi. Più è bassa la somma, più queste spese incidono.

Per valutare il costo totale di un finanziamento occorre prestare attenzione al TAEG (Tasso Annuo Effettivo Globale), che indica con un valore percentuale il costo effettivo del finanziamento, calcolato su base annua. Nel calcolo sono ricomprese, ove previste, le spese di istruttoria, le spese per incasso rata, le spese delle comunicazioni di legge, l’imposta sostitutiva, gli eventuali interessi di preammortamento (se previsto dal piano di rimborso) e di ammortamento.

Il TAEG ti aiuta a confrontare il costo complessivo delle offerte dei diversi operatori e decidere quale finanziamento è più adatto alle tue esigenze e possibilità economiche.

Quanto dura un prestito vitalizio?

Come dice il nome stesso, il prestito vitalizio dura per tutta la vita. Ricordati che puoi anche saldare prima il debito liberando la tua abitazione dall’ipoteca.

Quali sono i vantaggi di un prestito vitalizio?

Con il prestito vitalizio puoi ottenere le somme di denaro di cui hai bisogno in un momento particolare della vita senza presentare alla banca o ad altro finanziatore, al momento della richiesta, giustificativi di spesa o preventivi.

In più l’istituto di credito non diventa proprietario dell’immobile, ma ne acquisisce solo il diritto alla vendita per recuperare il capitale che ti ha prestato. Inoltre, se i tuoi eredi decidono di far vendere l’immobile e il ricavato non copre il credito, l’istituto di credito non può chiedere loro di restituire l’eventuale debito residuo.

Quali sono i punti di attenzione quando si richiede un prestito vitalizio?

Se hai scelto un rimborso integrale senza capitalizzazione, che prevede tu restituisca mentre sei ancora in vita interessi e spese, il prestito vitalizio diventa un impegno economico importante da sostenere nel tempo. Non solo per la cifra dovuta, che si aggiunge alle spese già programmate o impreviste, ma anche perché se ritardi il pagamento delle rate puoi andare incontro a conseguenze rilevanti.

Se non sei in grado di ripagare, vai incontro non solo a dei costi aggiuntivi, come ad esempio gli interessi di mora, non compresi nel TAEG, ma anche una segnalazione ai diversi sistemi informativi sui crediti, che incide negativamente sul tuo merito creditizio.

Prima di concedere il prestito, il finanziatore, infatti, verifica la tua capacità di rimborso consultando una banca dati, ad esempio, la Centrale dei Rischi oppure il SIC, il sistema di Informazioni Creditizie. Una segnalazione negativa potrebbe compromettere la concessione degli eventuali prestiti che richiederai in futuro.

Inoltre, visto che sei tu e non l’istituto di credito il proprietario dell’immobile ipotecato, devi continuare a pagare le imposte patrimoniali, come ad esempio l’IMU (Imposta Municipale Propria) o la tassa sui rifiuti.